作者:編輯部

央行、銀保監會、深交所及國資委紛紛發聲,鼓勵優質房企發行公司債券兼并收購出險房企項目,支持房企合理的并購重組融資需求。

隨著1月12日,招商蛇口30億元并購票據完成注冊,實現了并購融資“破冰”。緊接著,十多日后,招商銀行授予華潤置地200億并購融資額度。截至目前,包括并購貸款、并購票據等在內的并購融資總額已超兩千億元。

并購貸款被首次提及以來,進展速度非常快。

五日后,房企并購票據迎來政策突破。僅十日,兼并收購出險和困難房地產企業項目的并購貸款暫不納入房地產貸款集中度管理,加速銀行并購貸款的投放。

進入2022年,為調動房企收并購積極性,1月6日,相關并購貸款不再計入“三道紅線”。

政策支持下,并購貸款發放情況到底如何?

在了解發放情況之前,我們先來看下并購貸款的來源,目前主要有銀行并購貸、信托并購貸和AMC重組類貸款三個大類。

銀行并購貸門檻較高,且規定并購交易價款中并購貸款所占比例不應高于60%;后兩者雖靈活,但利率偏高,并購項目盈利空間往往會遭到消弱,因此并購方的第一選擇。

從過去5個月房企并購融資情況來看,銀行并購貸款占了大頭。據CRIC不完全統計,截至5月25日,房企各類并購融資總量約有2119億元,其中房企獲取銀行授予的并購貸款額度總計約1960億元。

穩健型民企,成為并購貸款融資的絕對主力,獲取額度的比例達到58%。這說明,并購融資主體逐漸從國央企向民企傾斜。

比如目前美的置業、碧桂園年內新增并購貸總額已超300億元,旭輝、新希望和瑞安也都在100億元以上。

2022年至今,只有三家房企成功發行了4筆并購票據,合計達到44億元,若算上5月20日綠城公布的擬發行不超過15億元并購中期票據,年內僅5筆59億元并購票據。

但拆解來看,只有一半的融資款會用于實際的收并購。比如建發房產兩筆中期票據合計25.3億元,用于收并購項目的僅有9.2億元,占比僅36%;同樣,瑞安一筆5.8億元中期票據僅2.9億元用于支付收并購款。

更多的用途,是用來“借新還舊”。

有了并購貸支撐,并購事件按理應該會增加,但情況并非如此。

大范圍的并購潮并未出現。

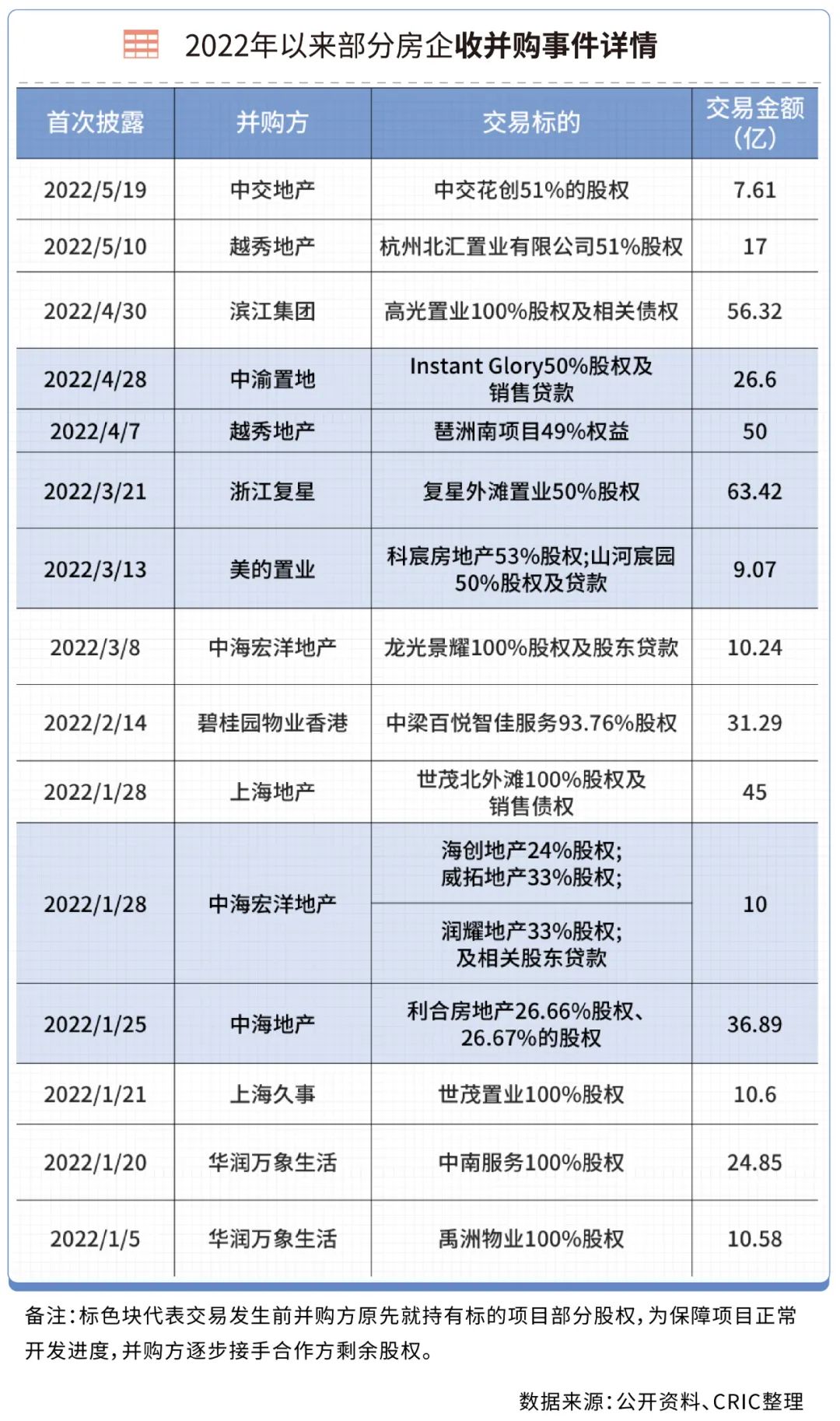

CRIC數據顯示,截止5月19日,年內收并購事件約有22宗,涉及交易金額458億元。

去年一季度和二季度約有百余宗收并購事件,交易金額達到1412億元。

再往前看,2020年一季度和二季度收并購交易金額也有1249億元。

當然,一些房企也看到了機會,但遲遲不敢在收并購上下手,畢竟在資金面尚未回暖的情況下,收并購項目仍然是一塊難啃的骨頭。

從具體并購事件來看,根據CRIC對公開資料監測統計,截至5月25日,2022年百億元以上的并購案例罕見,只有極少數大規模收購資產包案例,多數并購案例均集中于單項目或物管層面。

比如濱江斥資56.32億元購入中融信托永康眾泰小鎮項目100%股權;華潤萬象生活接連收購中南服務100%股權和禹洲物業100%股權,合計對價35.43億元。

值得注意的是,2022年以來出讓方多是出險房企,而并購方相對分散,多以央企國企參與為主。

房企對收并購的態度也愈加謹慎,確切的說是更加精準,不盲目。

比如華潤置地,當前實際儲備并購額度400億元,資金充裕但收并購態度謹慎。

越秀預計將按照40%的投資強度進行收并購的鋪排,旭輝則預計將有200-300億元的并購貸額度,目前兩家房企的收購也僅限于項目層面。

從下表中也可以看出,房企之于收并購普遍謹慎。

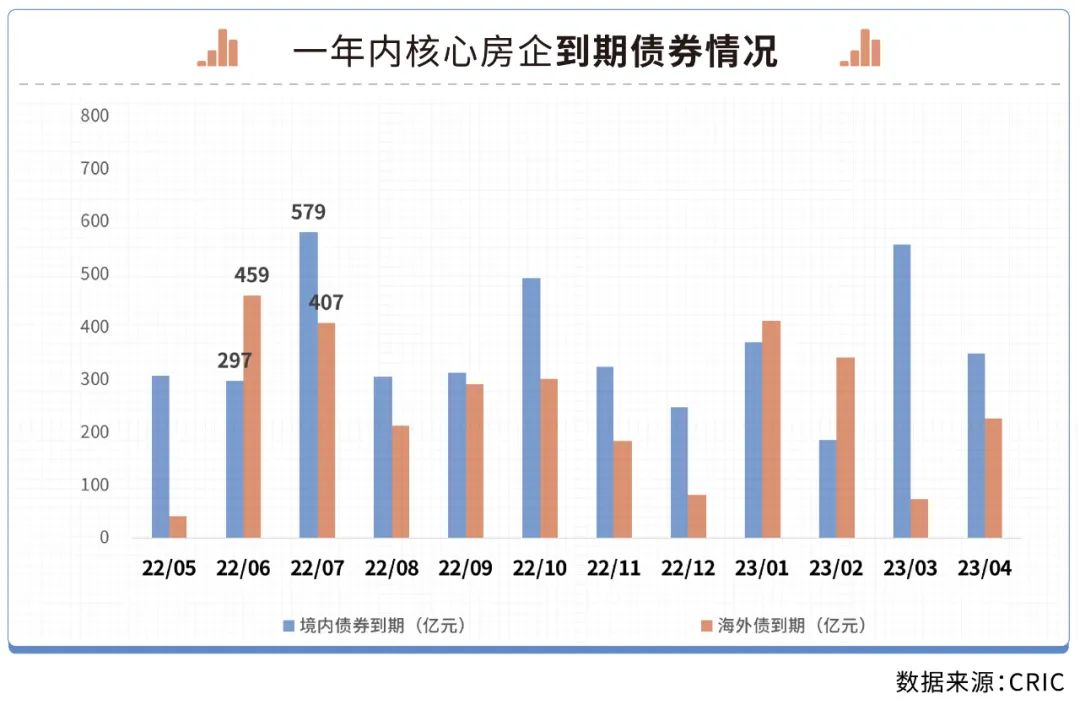

當前有比收并購更重要的事情,那就是還債。

據CAIC統計,2022年三季度,200家核心房企境內外債券合計到期規模約2135億元,其中,民企約有1327億元債券到期,占比超6成。7月,房企單月到期債券規模達986億元,為年內單月最高。

年內債券到期規模超百億的房企共有14家,合計債券到期規模超2000億元。其中,9家為民營房企。

另一面,相較于往年動輒千億以上的融資量,今年4月100家典型房企的融資總量只有641億元,環比下降25%,同比下降45%。

回到關鍵問題,為什么并購貸款不斷加速,收并購事件卻明顯少了?

收并購事件減少的核心原因是,買賣雙方對資產價格的判斷差距非常大。

當前現狀下,買方在收并購時希望資產打折,最好是打“骨折”,才有意愿收并購。

而賣方打折的意愿普遍偏低,畢竟當前能夠賣出去的資產都屬于優質資產,如果為了解決眼下的資金困難問題,而打折出售優質資產,那么僅靠余下賣不出去的資產則更難維持經營。

即便是暴雷企業,在收并購方面也選擇“躺平”,所以才會出現很多掛牌很久的資產,最后都面臨成交困難的境地。

流動性危機之下,市場收并購機會顯然逐步增多,但隱藏風險也隨之而來。因此,當前的收并購多存在于有股權合作的項目,且收購規模有限,以降低風險,縮短背調周期。

并購資金來源仍然以銀行并購貸款為主,迫于償還舊債的壓力,直接支付并購款的并不多。

并購市場能否回暖?除了要看房企賬上的錢夠不夠,還要看買賣雙方對資產價值的態度能否談得攏。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“丁祖昱評樓市”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

原標題: 并購融資額已超兩千億,房企收并購減速

丁祖昱評樓市

丁祖昱評樓市