中國最專業、最具規模的信用評級機構之一。 業務包括對多邊機構、國家主權、地方政府、金融企業、非金融企業等各類經濟主體的評級,對上述經濟主體發行的固定收益類證券以及資產支持證券等結構化融資工具的評級,以及債券投資咨詢、信用風險咨詢等其他業務。

作者:李薇

來源:零壹財經(ID:Finance_01)

8月13日,寧波銀行(002142.SZ)正式發布2021年中報,這也是A股上市銀行的首份半年報。截至2021年6月末,寧波銀行實現營業收入250.19億元,同比增長25.21%;歸屬于母公司股東的凈利潤95.19億元,同比增長21.37%,業績增速表現優異,展現出了標桿城商行的穩健經營成果。

后疫情時期,銀行業面臨的最大挑戰在于保持資產質量的穩定性,寧波銀行始終堅守著“控制風險就是減少成本”的理念。截至2021年6月末,寧波銀行的不良貸款率僅為0.79%,連續10多年不良貸款率低于1%,實現質效提升。借助金融科技,寧波銀行持續優化升級自身的核心競爭力,在小微金融、財富管理等領域尋求“第二增長曲線”,展現了“規模、效益、質量”協同發展的經營格局。

一、質效提升:總資產超1.8萬億,高質量發展之路成就典范

寧波銀行是我國首批上市的城商行之一,總部地處民營經濟發達的浙江寧波,借助國家長三角一體化政策紅利,逐步發展為國內中小商業銀行的標桿典范。從2021年上半年經營數據來看,寧波銀行資產規模超過1.8萬億,比年初增長12.72%,在增速上保持業界領先地位。

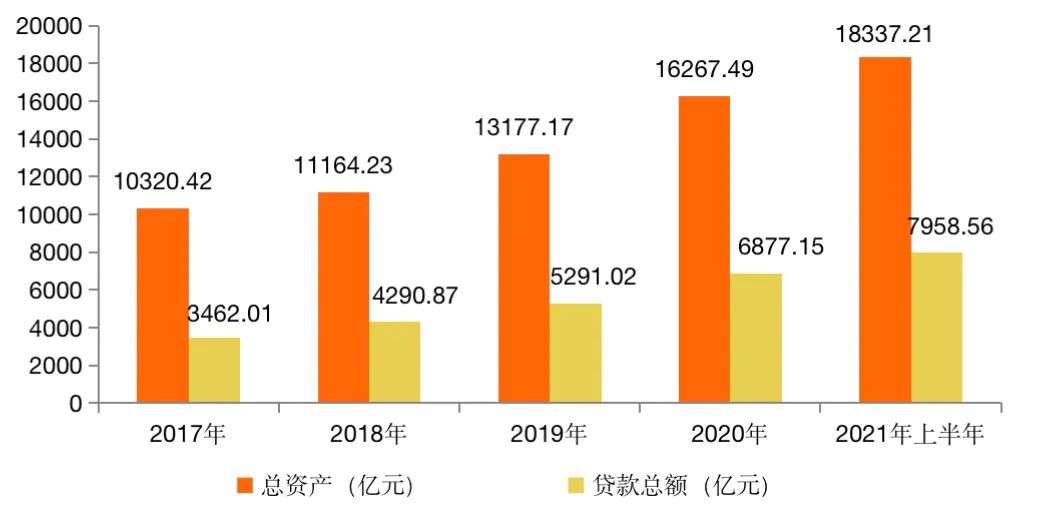

統計數據顯示,寧波銀行的資產規模從2017年的10320.42億元增長至2021年上半年的18337.21億元,增幅達到近八成。與此同時,貸款總額也從3462.01億元增長至7958.56億元,增幅實現1.3倍,可見近年來保持穩健的增長態勢。

圖 1:2017年-2021年上半年寧波銀行總資產

與貸款總額(單位:億元)

資料來源:寧波銀行年報,零壹智庫

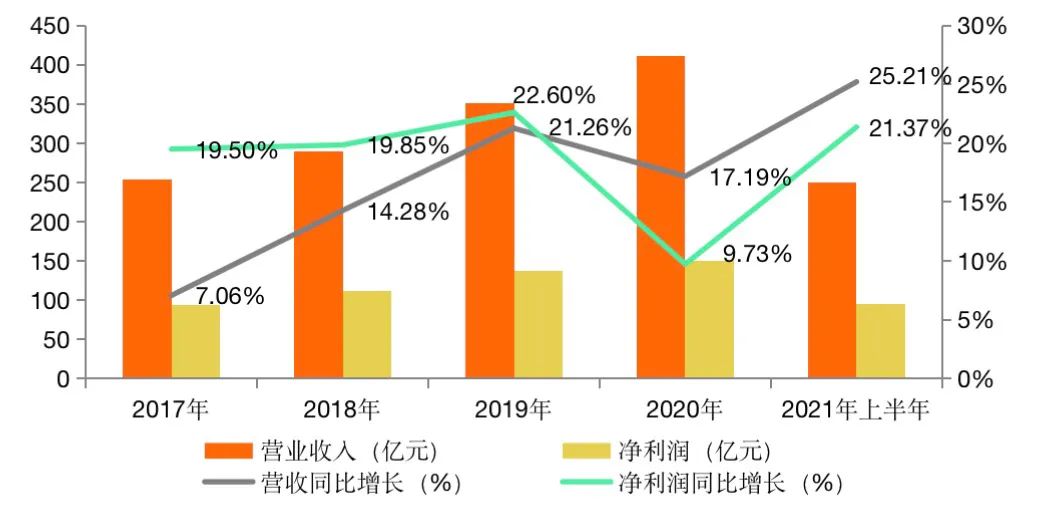

零壹智庫觀察2017-2021年上半年寧波銀行營業收入與凈利潤兩項指標,整體來看保持穩健增長態勢。在同比增速上,2021年上半年分別為25.21%、21.37%,均超越了20%。尤其是凈利潤方面,2021年上半年實現凈利潤95.19億元,已經超越了2017年全年利潤的93.34億元規模。

圖 2:2017年-2021年上半年寧波銀行營業收入

與凈利潤(單位:億元、%)

資料來源:寧波銀行年報,零壹智庫

寧波銀行穩步實施“大銀行做不好,小銀行做不了”的經營策略,2021年以來持續強化風控管理,由此塑造出不良貸款率僅為0.79%的良好局面。面對復雜多變的宏觀經濟環境,寧波銀行更為注重高質量發展,尋求“規模、效益、質量”協同發展,將風險管理作為可持續發展的第一要務,進而構建獨特的市場競爭能力。

二、零售金融:投向小微金融與財富管理,加速轉型升級

江浙地區聚集著大量的小微企業客群,寧波銀行在服務實體經濟、開展小微信貸業務方面,具備天然的發展基因。財報顯示,寧波銀行已形成了四大業務護城河,即財資、國金、零售公司和財富管理。從零售金融的視角看,零售公司和財富管理這2項業務的發展潛力巨大,逐步成為全新的利潤增長點。

從零售公司的業務來看,寧波銀行將小微金融業務納入大零售板塊,截至2021年6月末,該行零售公司貸款余額1311億元,較年初增加226億元,增長20.8%。同時,從整體個人貸款的占比來看,個體經營貸款的占比從2020年末的8.73%上升至2021年上半年的9.64%,可見監管政策引導下的扶持小微信貸力度增強。2021年初以來,寧波銀行創新優化小微企業綜合金融解決方案,多措并舉降低小微企業融資成本。

表 1:寧波銀行2021年上半年個人貸款金額與占比情況

資料來源:寧波銀行2021年半年報

從財富管理的業務布局來看,財報數據披露,寧波銀行在2021年上半年的個人客戶AUM總量6095億元,較年初增加755億元。其中,儲蓄存款2246億元,較年初增加232億元;基金保有量1009億元,較年初新增241億元;財富客戶707萬戶,較年初增加69萬戶。

作為一家標桿城商行,寧波銀行持續優化商業模式,多年前就打造多元化的利潤中心。目前,寧波銀行已形成了公司銀行、零售公司、財富管理、私人銀行、個人信貸、遠程銀行、信用卡、投資銀行、資產托管、票據業務、金融市場、資產管理12個利潤中心。這種布局體系使大零售及輕資本業務的盈利占比不斷提升,進而增強可持續性發展能力。

子公司方面,寧波銀行形成了永贏基金、永贏租賃、寧銀理財3個利潤中心。2021年上半年,分別實現凈利潤1.4億元、5.76億元和1.73億元。其中,寧銀理財與財富管理業務將形成協同效應,進一步提升盈利空間。

零壹智庫研究發現,在此次公布的2021年半年報中,金融科技一詞被提及14次,成為寧波銀行數字化轉型的核心驅動力。寧波銀行堅持智慧銀行戰略,以金融科技“十中心”和“三位一體”的新研發中心體系,探索金融產品、服務渠道、營銷經營、營運風控四大領域的數字化轉型。上述舉措將推動形成零售金融的“第二增長曲線”,在同類銀行中建立起比較優勢,通過數字化運營來實現零售用戶綜合貢獻度提升。

三、核心競爭力:構建五位一體的特色化城商行經營管理模式

寧波銀行董事長陸華裕在半年報中強調,只有真正具備核心競爭力的銀行,才能在行業的分化中抓住機遇、脫穎而出。具體來看,寧波銀行提煉出下述5點核心競爭力,展現標桿城商行的可持續發展核心要素:

第一項核心競爭力是“深耕優質經營區域,潛心聚焦優勢領域”。該行實施以長三角為主體,以珠三角、環渤海灣為兩翼的“一體兩翼”發展策略,并聚焦于大零售業務和輕資本業務的拓展;

第二項核心競爭力是“盈利結構不斷優化,盈利來源更加多元”。從上文介紹的該行12個利潤中心與3個子公司來看,多元化業務布局進一步增強其可持續性發展能力;

第三項核心競爭力是“風險管理卓有成效,經營發展行穩致遠”。寧波銀行每期財報均提出要守住風險底線,可見在風險預警、貸后回訪、行業研究、產業鏈研究等環節,嚴格注重風險管理,由此使其不良率在行業中一直處于較低水平;

第四項核心競爭力是“金融科技融合創新,助力商業模式變革”。寧波銀行近年來不斷加強金融科技資源投入,實施系統化、數字化、智能化的金融科技發展策略,將科技作為轉型升級的核心驅動力;

第五項核心競爭力是“人才隊伍儲備扎實,員工素質持續提升”。在人才隊伍訓練上,寧波銀行大學、寧波銀行知識庫、知識圖譜、員工帶教、“標準化、模板化、體系化”體系運轉有效并持續優化,為應對銀行業的激烈競爭和可持續發展提供充足動力。

綜上所述,寧波銀行2021年將構建出五位一體的特色化城商行經營管理模式,值得同業機構借鑒學習。此外,該行始終堅持“專注主業,回歸本源,服務實體”的發展理念,實施全面風險管理,進而形成了差異化經營策略,尋求自身比較優勢,加快構筑發展護城河。

四、小結

寧波銀行交出2021年上半年的首份成績單,憑借著總資產超過1.8萬億、凈利潤增速同比增長21.37%、不良率僅為0.79%等亮眼數據,再次使業界聚焦于這家標桿城商行。展望下半年,寧波銀行將繼續秉承高質量發展與嚴守風險底線的經營策略,在零售金融領域重點發展小微金融與財富管理業務,將金融科技作為商業模式升級的核心驅動力。此外,寧波銀行在半年報中提出定位、盈利、風控、科技與人才等5項核心競爭力,將驅動其塑造可持續發展能力。

注:文章為作者獨立觀點,不代表資產界立場。

題圖來自 Pexels,基于 CC0 協議

本文由“零壹財經”投稿資產界,并經資產界編輯發布。版權歸原作者所有,未經授權,請勿轉載,謝謝!

零壹財經

零壹財經