中國最專業(yè)、最具規(guī)模的信用評級機構(gòu)之一。 業(yè)務(wù)包括對多邊機構(gòu)、國家主權(quán)、地方政府、金融企業(yè)、非金融企業(yè)等各類經(jīng)濟主體的評級,對上述經(jīng)濟主體發(fā)行的固定收益類證券以及資產(chǎn)支持證券等結(jié)構(gòu)化融資工具的評級,以及債券投資咨詢、信用風險咨詢等其他業(yè)務(wù)。

作者:克而瑞研究中心

來源:丁祖昱評樓市(ID:dzypls)

近期,住建部會同國家發(fā)改委等五部門印發(fā)《關(guān)于做好2021年度發(fā)展保障性租賃住房情況監(jiān)測評價工作的通知》,明確“十四五”期間大力增加保障性租賃住房供給,力爭新增保障性租賃住房占新增住房供應(yīng)總量比例達到30%及以上。

保障性租賃住房作為“十四五”期間房地產(chǎn)領(lǐng)域的計劃重心,在財稅、土地、金融、資金監(jiān)管等方面都迎來較為全面的政策支持。其中,發(fā)改委出臺的958號文件,明確將保障性租賃住房納入公募REITs的試點范圍。

01

“國家隊”托底住房租賃

根據(jù)物業(yè)獲取方式的不同,租賃機構(gòu)運營模式可分為重資產(chǎn)和輕資產(chǎn)模式。輕重模式互有利弊,但無論哪種模式逗存在租金收益率不足的痛點。

重資產(chǎn)模式下,前期土地成本和建安成本投入規(guī)模大,僅靠租金收入難以覆蓋前期投入,回收周期長,不便于擴張。而輕資產(chǎn)模式的優(yōu)勢在于回收周期相對較短,便于擴張,但租金價差空間有限、成本控制難,租金收益率不足。一方面,長期租房多為中低收入人群,疊加輕資產(chǎn)準入門檻低,租金價差空間有限,收入不穩(wěn)定;另一方面,成本較難管控,拿房成本普遍較高。

住房租賃回報率偏低,不足以吸引社會資金大規(guī)模投入,租賃市場普遍由“國家隊”托底。

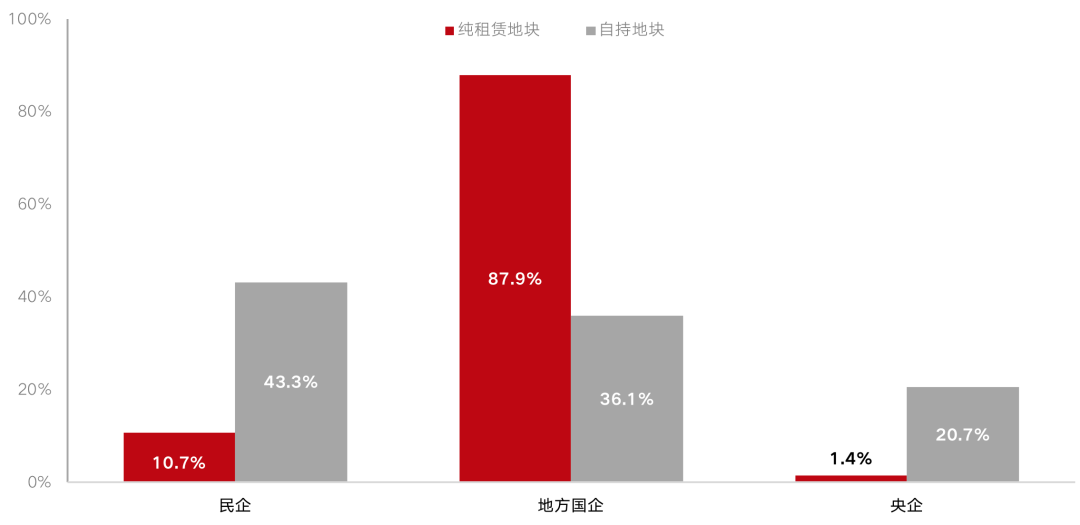

租賃用地主要3種供地方式:純租賃地塊、競自持租賃地塊和集體用地。純租賃地塊因折價較多,一般是地方國企接盤,CRIC系統(tǒng)數(shù)據(jù)顯示,年內(nèi)87.9%的純租賃地塊由地方國企斬獲。而競自持租賃地塊約56.7%由國資獲取,民企或主動或被動選擇,仍取得其中的43.3%,多為龍湖、旭輝、中駿等涉及住房租賃的主流房企。

圖:2021年以來純租賃與

競自持租賃地塊成交情況(按建面,根據(jù)企業(yè)屬性)

數(shù)據(jù)來源:CRIC系統(tǒng)、CRIC整理

02

“弱資產(chǎn)”融資難,資金閉環(huán)尚未打通

除初始投資成本高、回報率不足和回收周期長等制約外,住房租賃融資難、融資方式有限也是阻礙其規(guī)模擴張的重要原因。

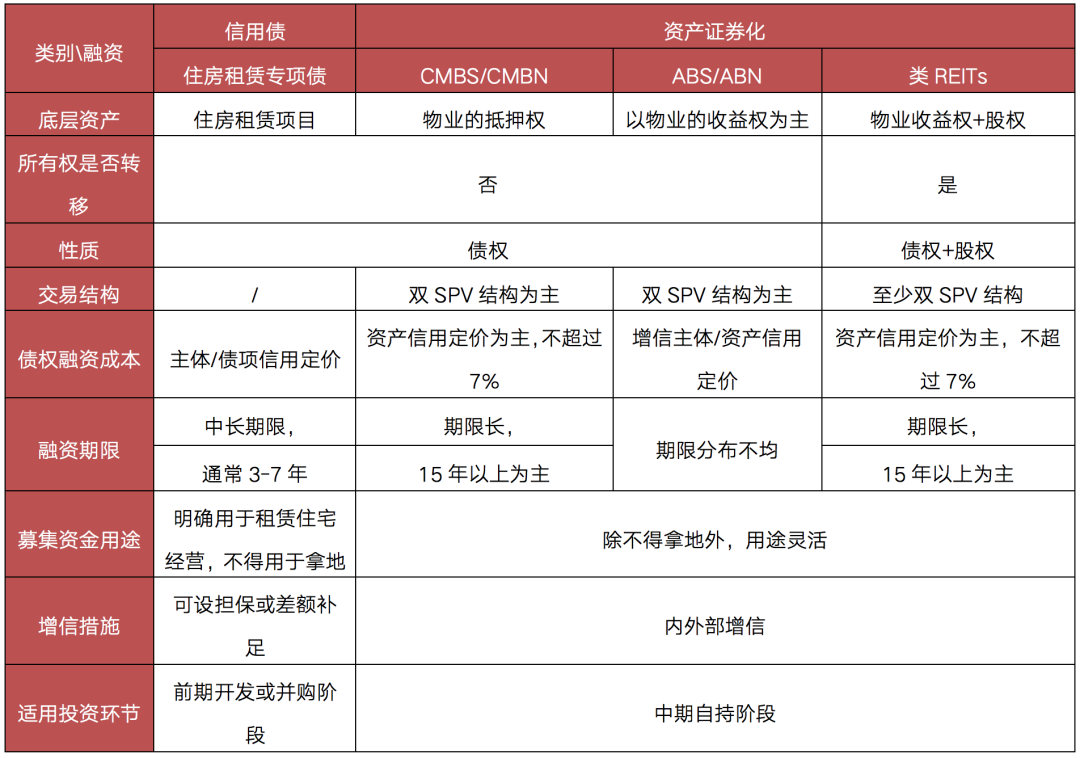

從租賃企業(yè)融資方式來看,主要包括債權(quán)融資和股權(quán)融資兩大類。其中,債權(quán)融資又包含銀行信貸、住房租賃專項債券以及資產(chǎn)證券化,而股權(quán)融資包括PE/VC和IPO。

前期開發(fā)或并購階段,租賃機構(gòu)較為依賴銀行信貸和住房租賃專項債券等融資工具,但由于前期開發(fā)階段并未產(chǎn)生穩(wěn)定的租金,收益往往難以覆蓋融資成本。銀行信貸偏向于選擇頭部房企以及大型國有租賃公司,更偏向于選擇區(qū)域位置佳、人口密集、交通便利的優(yōu)質(zhì)項目。

自2017年政策鼓勵住房租賃專項債至今,其發(fā)行規(guī)模從2018年的98.28億元逐步增至2020年的124億元,但整體規(guī)模依舊有限,且發(fā)行主體集中于萬科、龍湖等頭部市場化的租賃企業(yè)。

專項債監(jiān)管審批嚴格,如嚴格審核募集資金用途中投入租賃項目的占比,前期龍湖、葛洲壩、綠城以及廣州城建等獲批的專項債比例均高于70%以上。這是住房租賃專項債發(fā)行難度大的重要原因。

表:住房租賃物業(yè)主要的債權(quán)融資工具對比

數(shù)據(jù)來源:公開資料、CRIC整理

中期經(jīng)營階段,住房租賃物業(yè)能夠產(chǎn)生穩(wěn)定的現(xiàn)金流入,資產(chǎn)證券化方式來盤活存量資產(chǎn)成為主流方式。

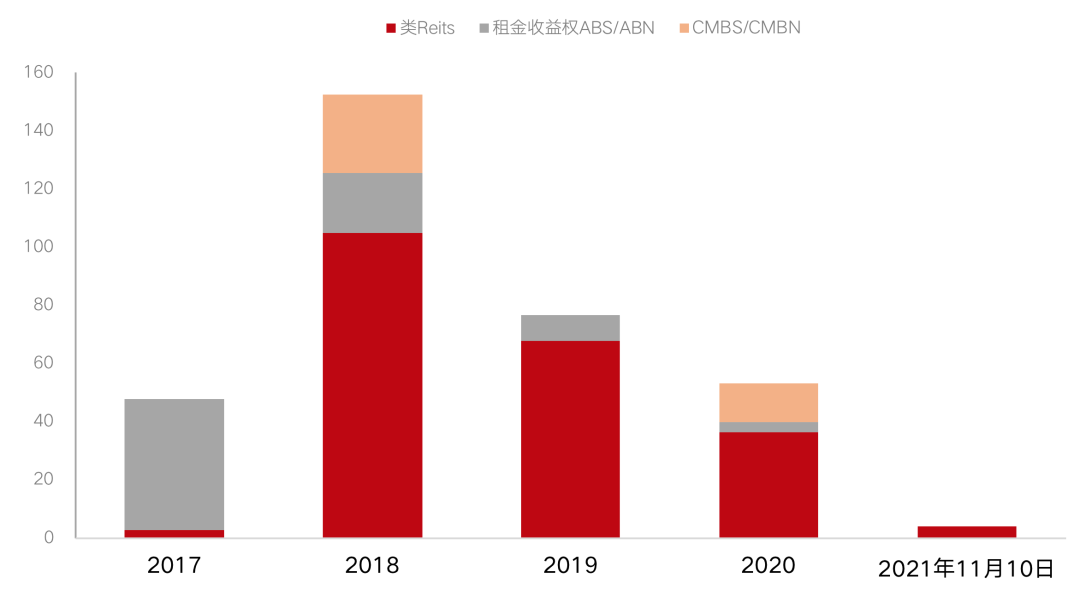

住房租賃約7成證券化產(chǎn)品是類REITs,CMBS存續(xù)僅4單,約3成是收益權(quán)類ABS/ABN。以類REITs為例,2021年以來僅成功發(fā)行1單公共租賃住房類REITs(京保2021-1),發(fā)行規(guī)模顯著下滑與租賃市場景氣度下滑有直接關(guān)系。發(fā)行的主要制約是住房租賃的回報率較弱,資本化率較難覆蓋其優(yōu)先級利率(通常比銀行貸款高),其中利差需要發(fā)行人貼息,因此發(fā)行規(guī)模靠前的有華發(fā)、人才安居、華僑城、保利和碧桂園等,多為“國家隊”及頭部房企。

后期退出階段不靈活是制約當前住房租賃發(fā)展的主因,目前資產(chǎn)證券化更偏向于債權(quán)融資屬性,而非項目權(quán)益的真實出售。

圖:2017年以來至今住房租賃物業(yè)的

主要證券化規(guī)模情況(單位:億元)

數(shù)據(jù)來源:CNABS、CRIC整理

03

公募REITs擴容至公租房或打破僵局

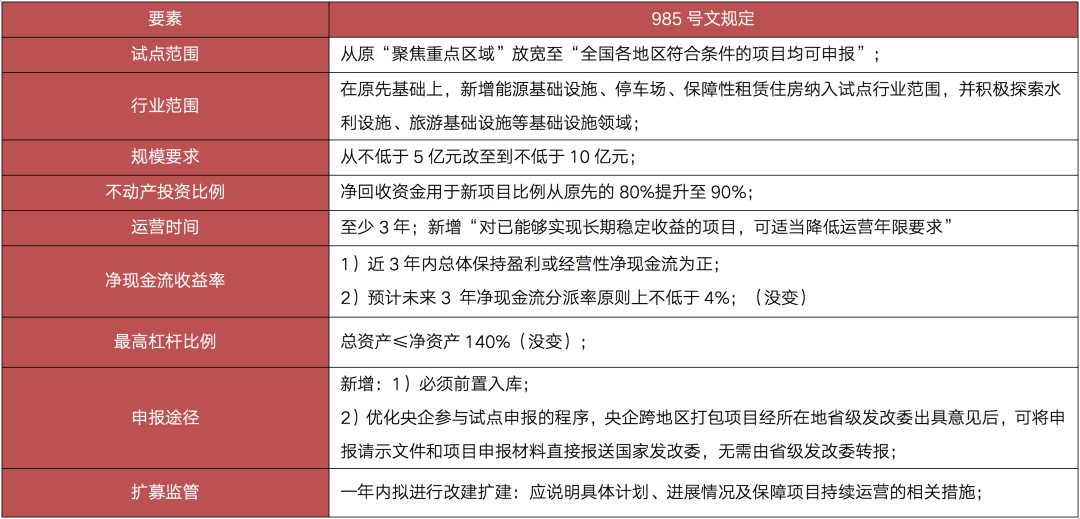

對比發(fā)改委958號文件和前期586號文,本次958號文在城市范圍、規(guī)模要求、不動產(chǎn)投資比例、申報途徑和擴募監(jiān)管等方面進行了顯著修訂,并計劃將公募REITs擴容至保障性租賃住房領(lǐng)域。非試點范圍描述也刪除了“公寓、住宅”,調(diào)整為“酒店、商場、寫字樓等商業(yè)地產(chǎn)項目不屬于試點范圍”,但文件還是在試點范圍明確提出土地用途原則上仍應(yīng)為非商業(yè)、非住宅。

表:發(fā)改委958號文與前期586號文的細則對比

數(shù)據(jù)來源:公開資料、CRIC整理

保障性住房租賃公益屬性較強,租金漲幅受到控制,疊加住房租賃物業(yè)本身回報率低、回收周期長,很難滿足資產(chǎn)證券化對回報率的要求,當前更多依賴財政補貼以及銀行貸款等資金支持進行開發(fā)運營。

而公募REITs擴容至公租房領(lǐng)域,很難對住房租賃自身的模式產(chǎn)生根本性改善,但還是具有一定積極意義。

首先,首次打通住房租賃退出環(huán)節(jié),可以靈活處置物業(yè)資產(chǎn),真正實現(xiàn)前端銀行貸款+住房租賃專項債,中期證券化手段盤活存量,到后期公募REITs的全線布局;

其次,相較類REITs的被動管理(存續(xù)期內(nèi)資產(chǎn)結(jié)構(gòu)不改變),公募REITs管理人對物業(yè)是主動管理的,疊加公募REITs沒有到期期限,其管理人會結(jié)合租賃企業(yè)的長期經(jīng)營目標,靈活買入或處置旗下資產(chǎn),來改善資產(chǎn)整體租金收益率;

最后,管理人可通過借貸或增發(fā)基金的方式,以合理價格收購具備升值潛力的住房租賃物業(yè),通過住房租賃物業(yè)估值的提升來彌補其租金收益率的不足。

現(xiàn)階段公布的政策暫時僅將保障性租賃住房納入公募REITs的底層資產(chǎn),并未將市場化的住房租賃物業(yè)考慮在內(nèi),但住房租賃模式與公募REITs適配,未來公募REITs有望迎來再次擴容。

目前,公募REITs發(fā)行門檻較高,要求凈現(xiàn)金流分派率不低于4%,而住房租賃物業(yè)回報率普遍較低,很難發(fā)行相關(guān)產(chǎn)品。政策端,或可考慮在拿地階段適當加大純租賃地塊的供應(yīng),引導(dǎo)拿地成本的下滑,讓利于租賃企業(yè);并盡快出臺REITs的稅收優(yōu)惠安排,避免重復(fù)征稅,從而提升租金收益率水平。

注:文章為作者獨立觀點,不代表資產(chǎn)界立場。

題圖來自 Pexels,基于 CC0 協(xié)議

本文由“丁祖昱評樓市”投稿資產(chǎn)界,并經(jīng)資產(chǎn)界編輯發(fā)布。版權(quán)歸原作者所有,未經(jīng)授權(quán),請勿轉(zhuǎn)載,謝謝!

丁祖昱評樓市

丁祖昱評樓市